記者蔡怡杼/台北報導

IMF(國際貨幣基金)下調全球經濟成長率至3.5%,歐債因素干擾景氣復甦不知何時有解,導致國際資金裹足不前,主要市場股票基金幾乎全面遭到調節,唯獨美股憑藉優於預期的企業財報吸引資金進駐,根據EPFR統計,上周美股淨流入61億美元,成為唯一吸金的主要市場,證明亂世中,美股仍能發揮安定人心的影響力。

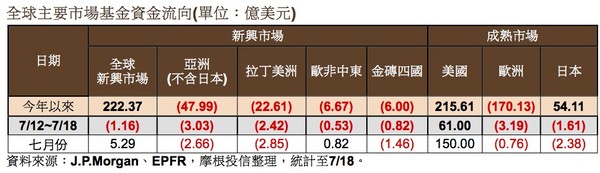

受制於市場風險胃納量,新興市場再度成為國際資金調節標的,上周全面呈現淨流出,但就七月份來看,全球新興市場及歐非中東仍能保持吸金態勢,分別淨流入5.29億及0.82億美元。

摩根美國科技基金經理人葛雷哥‧托特(Greg Tuorto)表示,之前,投資人對企業獲利預期偏低,因此,現在企業獲利稍優於預期,就能帶動市場氣氛,尤其是科技股,費城半導體指數漲幅最大,上漲逾2.2%,正是科技股財報優於預期所帶動。

托特指出,市場之前顯然過度悲觀,因此,財報結果紛紛出現優於預期表現,導致預期值已開始上調,截至7/20,已公佈財報的118家S&P指數成分股中有73%優於預期,高於長期均值的62%。

托特認為,第二季應是企業盈餘的谷底,盈餘年增率可望自第三季開始回升。托特進一步指出,S&P500企業目前現金部位高達3.67兆美元,較2007年高出6,670億元,充裕的現金部位,確保企業面對景氣循環過程皆能從容應對,尤以科技產業為最。

根據UBS統計,過去兩個月S&P500指數科技成份股逾六成企業獲利預估調升,比例居各類股之冠,托特分析,目前美國科技股股價主要來自獲利推升,以美林科技100指數來看,股價已較3年前上漲76%,但本益比僅13.9倍,較當時折價40%,因此,未來無論來自獲利或估值推升,股價可望有持續上攻潛力。

摩根新金磚五國基金經理人何銘銓表示,新興巿場自六月反彈以來,資金並未有持續且明顯的流入,反而是減碼居多,顯示投資信心仍不足,所幸調節力度均不大。

何銘銓指出,根據EPFR統計,目前整體新興巿場基金在過去十周中已有七周為淨流出,就2000年以來的過往資料顯示,十周當中淨流出八周以上,通常可對應出新興巿場指數的波段低點,由此可見,目前新興巿場低檔應屬有限,進入築底階段有望。

再者,自去年第四季以來,全球通膨持續維持低檔,但新興巿場的降息空間遠大於成熟巿場。

何銘銓強調,多數新興國家財政體質健全,應對景氣放緩的政策籌碼普遍充足,股市相較成熟市場將更具支撐。何銘銓說明,雖然不少新興國家進入降息循環,但新興巿場實質利率卻逆勢震盪走高,顯示降息空間與機會仍大,不僅助於挹注經濟成長動能,也推升股市的資金動能料將無虞。

儘管近期新興巿場反彈,帶動投資評價自低點回升,但仍未明顯脫離低點,長線投資價值仍佳。何銘銓分析,目前新興巿場本益比約9.5倍、股價淨值比約1.5倍,仍低於中長期之平均水平,長線投資價值仍佳。

讀者迴響