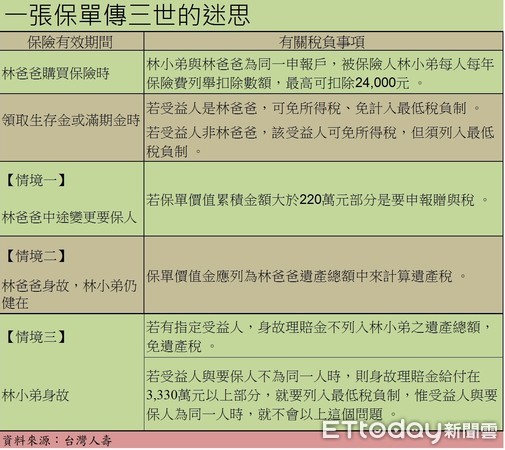

▲林爸爸(要保人)為其子林小弟(被保險人)購買一張儲蓄險,林爸爸希望這張保單能傳承三代(父自益、父傳子、子傳孫)所衍生出所得稅、贈與稅、遺產稅三種不同稅負說明。(資料來源:台灣人壽)

記者李蕙璇/台北報導

國稅局從以往死亡保險金實質課稅案例中發現,被保險人在生前的短時間內,若有出現躉繳投保、重病投保、高齡投保、短期投保、巨額投保、密集投保、舉債投保、保險費高於或等於保險給付金額等八種投保狀況,被歸類為有逃稅的疑慮。

台灣人壽提醒,保險除了要符合投保利益外,又希望能產生稅賦減免效果,就必須遵循稅源法規來設計。

保險監理機關一再提醒保戶,壽險商品主要目的為填補財務保障缺口,若偏離此目的而投保,就應該盡量避免。

稅務機關就常以「實質課稅原則」為最高指導原則,一旦被認定保險給付對受益人來說是「實質經濟利益」,那麼就可以根據這個原則課稅。

過去認知以為安全的要、被保權益關係人,可能會面臨補稅,甚而被處高額罰鍰。

此外,如何順利財富傳承及達到預留稅源效果,也是國人普遍會關心的議題。

台灣人壽表示,一份保單有三個關係人角色,要保人是擁有保單及出錢的人、被保險人是以自身生命身體為保險利益的保險對象、受益人是受領保險金的人。

除了醫療險與意外險以外的保單都是具有保單價值,當要保人與受益人不同時,就有可能被課到贈與稅。

台灣人壽提醒保戶,定期審閱保單受益人與要保人,聰明規劃,才能在報稅或突發事故發生時,達到預留稅源及延續保障責任的多重效益。

今年(2018年)起施行所得稅制優化措施,明年申報所得稅率將由45%調降為40%,所得稅是以個人「當年度所得」來課稅。

而遺產稅率20%雖較低,但遺產稅是以個人一生「財產總歸戶」來課稅,兩者課稅總額計算方式不同,稅負結果會差很大

在投保時要、被保關係人安排上應依不同稅法需求來設計,而非「一張保單傳三世」的安排迷思。

保險規劃具財富槓桿本質及立即變現流動性效果,如能使自身稅負權益不會「稅」著了,同時又能達到家族財富倍增、順利傳承效果,讓保險不只是保險,利人又利己。

而依保發中心最新公布統計,2017年國人平均每人保費支出新台幣15.18萬元(保險密度)創史上新高紀錄,壽險滲透率(保費占GDP的比重)20.51%成為全球數一數二的市場,平均一人有2.5張以上壽險保單,顯見國人非常熱衷買保險。

台灣人壽表示,台灣保險覆蓋率世界第一主因是保單具有多元功能性,可提供保障、累積資產、創造時間價值,傳統年金還能解決活太久問題,讓保險不只限於保障單一功能。

【範例】林爸爸(要保人)為其子林小弟(被保險人)購買一張儲蓄險,林爸爸希望這張保單能傳承三代(父自益、父傳子、子傳孫)所衍生出所得稅、贈與稅、遺產稅三種不同稅負說明,如上述表格。

讀者迴響