▲金融消費評議中心不定期舉辦消費者講座說明常見爭議問題之外,並於台中、高雄與雲林開辦「異地諮詢」服務,歡迎民眾多加利用。(圖/記者李蕙璇攝)

記者李蕙璇/台北報導

民眾出國前買旅平險經業務員告知海外突發疾病醫療實支實付理賠150萬元以內皆可,結果保戶身體不適急診共花了15萬多元,保險公司卻只理賠3萬元遭申訴,最後經專家判定業務員說明錯誤又未給保戶保單條款,故保險公司拒賠無理須全賠15萬多元。

該案為民眾赴美國西雅圖出差約一個月前幾天,向產險公司投保旅平險及旅遊不便險,當時業務員跟保戶用LINE說有二方案,A方案為「身故死殘1000萬(最高)。醫療實支實付50 萬。突發疾病100 萬。從家裡出發下午18:00 起保至回程的隔天(是以24小時計算的,所以共29天)。保費2699元」。

B案則為「死殘500 萬。醫療實支實付 50 萬。突發疾病100 萬,保費2063元。以上有包含『旅遊不便險』B方案如下圖。PS保額皆可做調整」。

▲正遠保經董事長特助朱奕軍透過旅平險表格舉例,有些理賠條件是採「限額制」的。(圖/記者李蕙璇繪製)

保戶就回覆選擇B案後,接續詢問保險怎麼理賠的額度時,業務員就再向保戶說,「醫療實支跟突發疾病在國外都建議要投保,如果在國外就醫本身就很昂貴」等話語。

爾後保戶就出國,業務員則是將保險公司承保的保單交給保戶的太太,保戶並未看到條款內容有提及海外突發疾病醫療「有限額」的約定。

保戶赴美後因為拉肚子、血便等二度就醫共花了15萬多元,卻遭保險公以「限額最多3萬元」為由少賠了12萬多元,因此向金融消費評議中心申訴。

評議中心委員們認為,從保戶提供的LINE對話,可以確認業務員向保戶說明保險契約內容時,僅說明海外突發疾病醫療保險的保險金額為100 萬元,並未提及理賠的上限為3 萬元,已使保戶誤以為保險契約的海外突發疾病醫療理賠上限為100 萬元之虞。

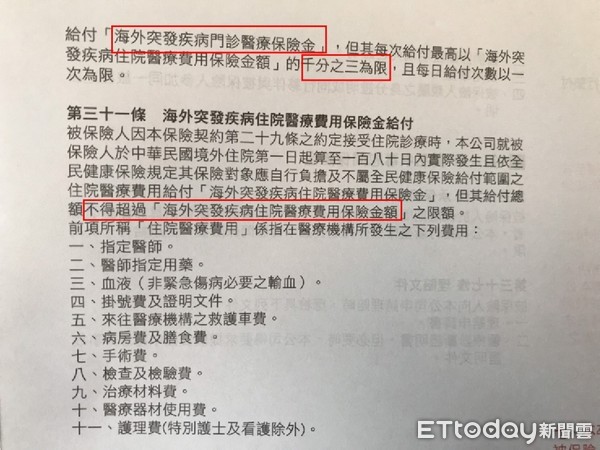

▼以這一張旅平險保單條款來看,說明「海外突發疾病門診醫療保險金給付」每次給付最高以「海外突發疾病住院醫療費用保險金額」的千分之三為限等規定。(圖/記者李蕙璇翻攝)

而且保戶在美國就醫時,也再次用LINE詢問業務員是否會理賠急診等費用,業務員回覆說,「至於保險醫療部分共有150 萬可以申請,到時候我會協助辦理這理賠部分」、「只要是中、英文診斷書,其實可以不用去健保局核退,因為核退需一兩週的時間,直接送理賠,就照我們所支付的金額全部賠付」。

從以上業務員與保戶的LINE對話,業務員確實向保戶說明保險契約將全額實支實付理賠保險期間的海外急診費用。

僅管保戶購買的旅平險保單保險契約條款,已就境外突發疾病急診醫療保險金理賠總額限制有明文約定,只是保險契約條款是否確實於契約簽訂前或簽訂時,交給保戶審閱,並說明理賠權益的總額限制等重要內容,保險公司跟業務員都未舉證加以說明。

評議中心因此認為,保險契約所負的義務,不得低於業務員對保戶所做的說明,業務員既未詳細說明海外突發疾病醫療保險金理賠上限金額3萬元,卻解釋為「海外就醫費用會全額實支實付理賠」,因此保險公司就應在業務員所說的「海外突發疾病急診費用全額於150 萬元限額內負理賠責任」,判定保險公司須補足差額12萬多元。

延伸閱讀

讀者迴響