新聞節目中心/綜合報導

TRF受害人原本可以拿到的百萬美元權利金,被銀行消失了!6(昨)日在資深司法記者蘇位榮主持的《行動法庭》,TRF受害人陳小姐指出,她在交易TRF商品的過程中,銀行理專完全沒跟她說,商品風險無限大,也沒她提過權利金的事情。直到TRF金融災難爆發後,她加入TRF受害聯盟,才知道有權利金的存在。儘管金管會要求銀行公開權利金資訊,但銀行在過程中充滿抗拒,事後還否認她可以拿回價值百萬美元的權利金。陳小姐多年來跟金管會陳情無用,走刑事官司也求助無門。「我們今天走刑事,當然不是要錢,我們只是要一個是非,要有該有的懲罰。」

▲ TRF受害者指出,起初理專兜售TRF時,聲稱交易沒有風險。(圖/行動法庭)

權利金被隱匿 銀行整碗端走

當台灣面臨疫情海嘯,另一場金融風暴,正悄悄在台灣上演。2015年,台灣爆發史上最大金融風暴,9千多家中小企業受害,損失近兆台幣!許多中小企業為融資需求,購買高風險衍生性金融商品TRF(Target Redemption Forward,目標可贖回遠期契約)。但近年來,全台各地陸續傳出災情,受害企業和台商指控,銀行在交易過程中,不僅隱匿權利金,甚至還涉嫌侵佔,有欺騙客戶的嫌疑。

受害者陳小姐表示,她的公司非常保守,當初會買TRF商品,是因為理專說這個商品很穩定、沒有風險。未料,2018年8月人民幣大貶,就算想停損也被理專拒絕。「我每個月比價還有23期(月)要比,因為一份合約是二年共24期, 我是2015年7月9日簽約,才一個月8月11日人民幣就大貶了,所以我要忍受到二年合約到2017年7月9日才能終止。」

陳小姐後來加入TRF受害聯盟,才知道購買TRF的客戶因為有承擔風險,銀行應該支付權利金給客戶。但陳小姐在購買TRF過程中,理專從來沒跟她提過權利金。

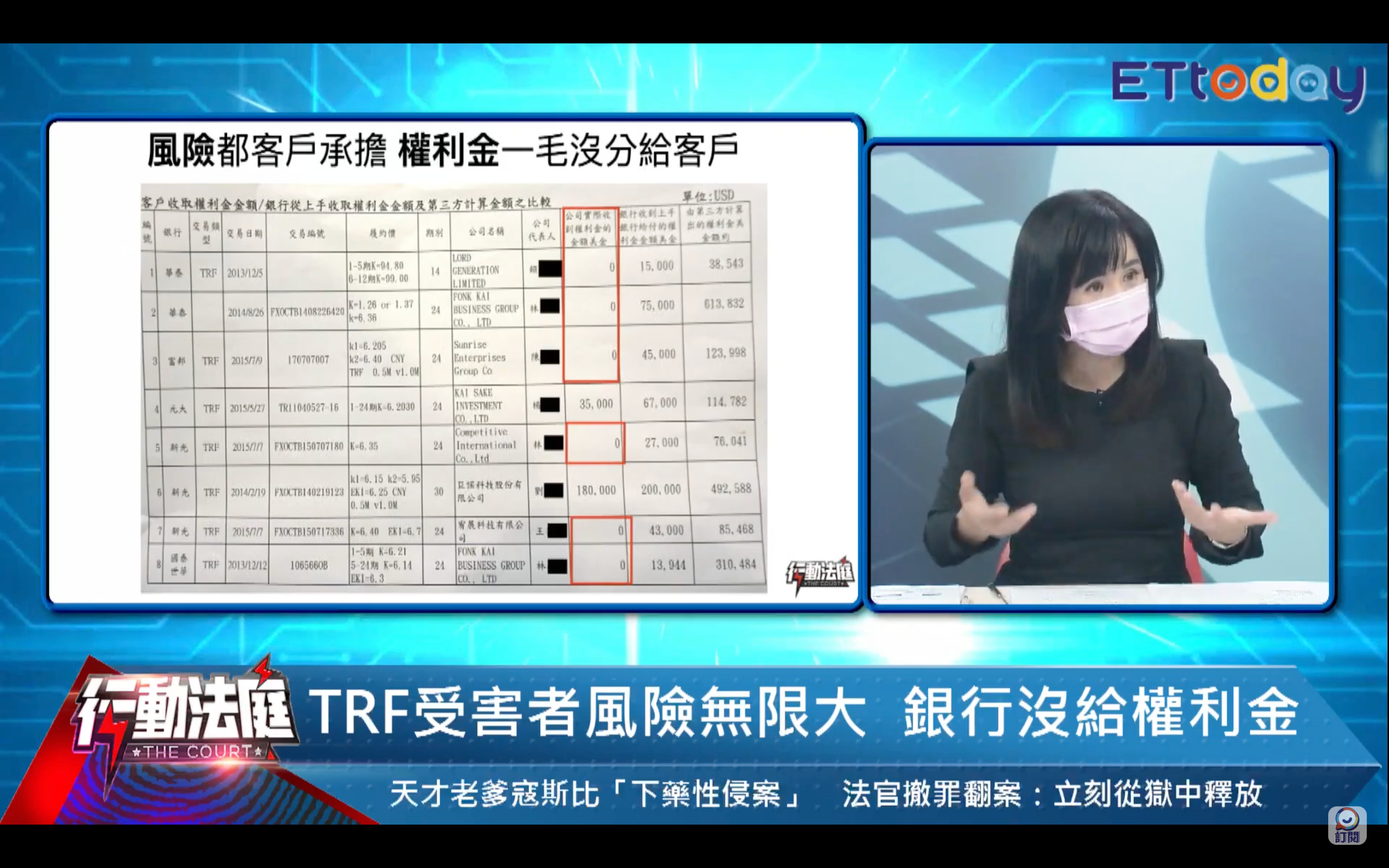

另一位TRF受害者林太太也表示,若非加入TRF受害聯盟,她完全不會知道權利金的存在。當她們將交易過程拿到第三方機構計算,發現能拿到的權利金數額相當可觀。而承擔風險無限大的消費者,半毛權利金都沒拿到,完全被中介銀行獨吞,對客戶相當不公平。

百萬美元權利金「被消失」

在TRF受害聯盟陳情下,金管會要求銀行公開權利金相關資料,結果銀行面對受害者時,不僅說詞前後反覆,對於資料索取也充滿抗拒。

陳小姐表示,她曾多次跟銀行行文要求返還權利金,但銀行都否認有權利金。後來在金管會要求下,銀行勉強讓她看權利金相關紀錄,但銀行端要求她只能「看」資料,不可拍照存證。結果事後在公文往返過程中,銀行端又拒絕返回陳小姐權利金。陳小姐無奈說,「你說沒有權利金,為何你給我的數據,這上面有資料?」

陳小姐後來找專業試算公司,計算她實際能拿到多少權利金?結果相當驚人,她能分到的權利金約100萬美金。

承擔風險者拿權利金 符合金融交易習慣

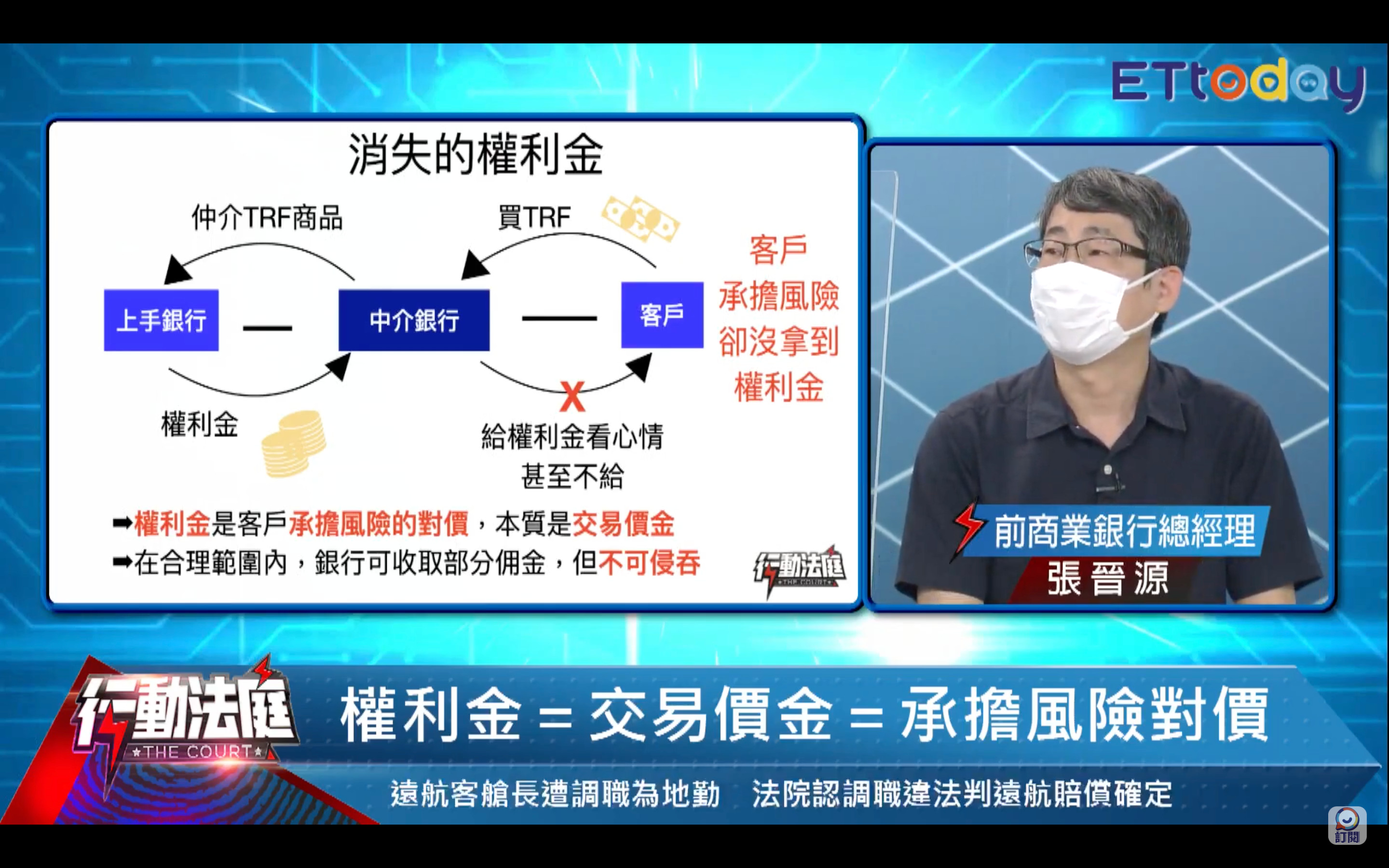

購買TRF商品的客戶,之所以有資格拿權利金,取決於商品買賣的架構。

前商業銀行總經理張晉源解釋,TRF的權利金應正名為「交易價金」,TRF是高風險商品,承擔風險的客戶因此有權收到「交易的對價」。

在整個TRF商品買賣結構中,最末端的買方通常是西方大型對沖基金,他們會向國外投資銀行買TRF,國外上手銀行再將風險轉嫁給國內商業銀行,國內商業銀行再將風險轉嫁給客戶。

TRF的權利金通常會被抽2筆佣金,先是由末端的對沖基金付錢給西方上手銀行後,上手銀行抽一部分,再把剩下的錢轉給台灣這邊的中介銀行,中介銀行再抽價差,再把剩餘的部分給投資末端的客戶。

張晉源指出,銀行在合理範圍內,可收取部分佣金,就如股票券商會抽千分之1.425的手續費,房仲能抽4%的服務費。然而,即便銀行能抽成,張晉源強調,「不論比例多高,都不能大過客戶本身的比例。」因此,TRF客戶完全沒拿到半毛權利金,並不符合金融交易實務經驗。

始作俑者金管會 只會COPY銀行說法

面對權利金被獨吞的困局,TRF受害者多年來向金管會陳情,申訴無門。

TRF受害者王董直言,金管會在TRF金融風暴中是「最大的始作俑者」。當初在立法時,金管會「有意放寬」規定,讓銀行有不僅能承做高風險衍生性金融商品,甚至在權利金部分,容有「上下其手」的空間,就因為制度在設立之初,立法不夠嚴謹,導致後續TRF商品鬧出糾紛時,銀行有規避責任的藉口。

在TRF金融災難爆發後,受害者多年來奔走金管會,但不論是金管會或銀行的回應,令受害者感到氣餒。TRF受害人林太太指出,受害聯盟多年來跟金管會行文,結果金管會的回函只會把銀行的公文複製貼上,回給受害者。「我認為金管會應該站在中間的立場,怎麼你回覆的信,都跟銀行一模一樣?」

金管會成紙老虎 處理賠償如「賭債」

對於金管會的處理態度,王董痛批,金管會採取「金包銀」的態度,亦即「金管會包庇銀行」。金管會的成立宗旨,本應保護消費者,但TRF受害者在TRF金融風暴中,完全感受不到金管會的保護。

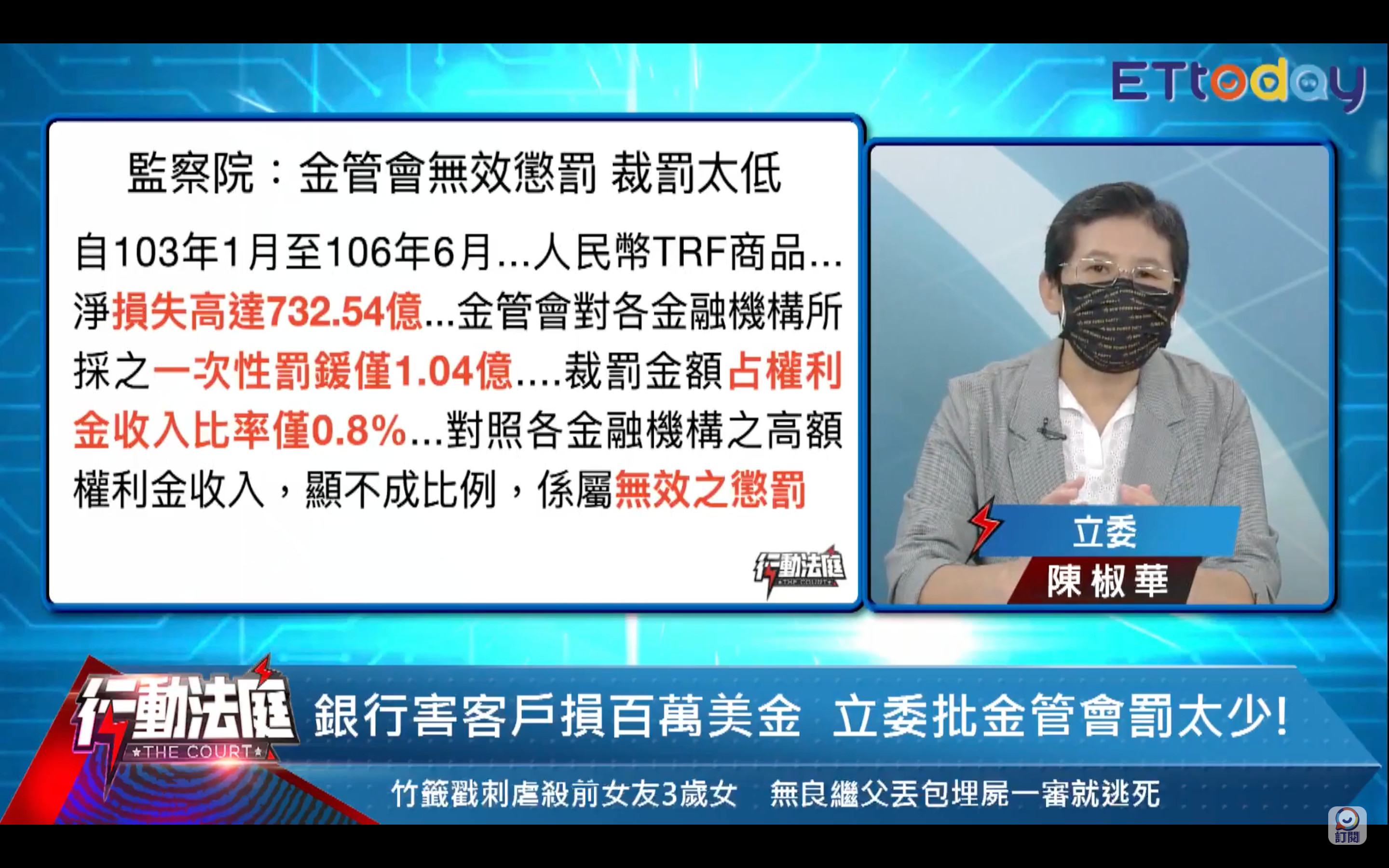

依據監察院2018年的調查報告,金管會對銀行的裁罰,根本就是無效的懲罰。從2014年至2017年7月,TRF商品淨損失高達732億台幣,但金管會卻採統包式裁罰,對單一銀行僅裁罰200萬至1000萬元,全台銀行裁罰金額加起來是1.04億元,僅佔權利金收入比率的0.8%。

立委林岱樺指出,金管會的首要問題是「懦弱」。雖然金管會也同意銀行在處理TRF商品的過程有疏失,「但它(金管會)不敢裁罰,就有點像紙老虎。」雖然金管會可以監督銀行,然而當受災戶來陳情,金管會「完全不作為」。

立委蔡易餘直言,金管會的問題是「發現出大包了,不敢面對責任。」甚至,金管會的作法,根本就是把賠償當「賭債」處理,要求銀行賠兩成、賠三成就好,「可是我覺得這是最不好的處理方式。」

更令人吒舌的是,當TRF受害聯盟請求金管會加強對銀行團的裁罰,對銀行採「一行為一罰」,提升裁罰金額,金管會的回應竟是「如果把銀行罰倒了,對你有什麼好處?」

前商業銀行總經理張晉源指出,主管機關重罰銀行,在國外已有先例。例如兆豐銀行曾因為沒做好洗錢相關規範,被美國政府重罰57億。同理,台灣政府雖然無法裁罰如此高的金額,但金管會可以對銀行施加更強的行政手段,最重可以「撤照」。TRF糾紛能否妥善處理,端看金管會的決心。

法界:銀行違反誠信原則 恐有侵權責任

TRF受害者無法透過金管會討回公道,即使轉向司法途徑,也因法官欠缺金融知識,淪為訴訟中的弱勢。TRF受害人陳小姐說,她上法院打刑事官司,拖了好幾年,她向法院聲請傳喚的證人,也被法官駁回,「我不曉得法官有沒有認真看過,我們送的這麼多資料。」她無奈說。

在民事訴訟部分,台灣犯罪被害人權協會副理事長、台北地檢署檢察官劉承武認為,即使《金融消費者保護法》沒有準用民法相關規定,「故意的漏洞是否要填補?」依據《民法》第1條,法官在審判時,不能拒絕法理適用。若銀行在販賣TRF時,隱匿權利金的存在,法官在審判時,可援引《民法》和誠信原則。

劉承武進一步解釋,最高法院2013年將誠信原則具體化,可依此延伸出中介銀行對金融消費者的附隨義務。例如,中介銀行對消費者有說明告知義務,必須讓消費者知道,他們會承受風險,且有權利金可以拿。畢竟依契約目的,承受風險的人原本就可以拿權利金。而依據忠實履行義務,中介銀行必須盡責告知客戶,每一筆錢的流向,怎可以讓「出錢的變老么」?

銀行在TRF締約過程中,就契約重要事項刻意隱匿或不實說明,恐怕有《民法》第245條之1的適用。此外,若銀行在締約過程中,未踐行KYC(認識你的客戶)義務,違反保護他人之保護,依據《民法》第184條,銀行也構成「侵權行為」。

若法官在訴訟過程中,發現TRF締約雙方出現不公平的狀況,也可以適用《民法》關於「顯失公平」的法條,宣告契約無效或部分無效。「這是司法官應有的道德勇氣,要思考兩邊的平衡在哪?」

系列報導》

► 【TRF金融陷阱1】理專拼TRF業績!侵害投資人權益 法官不懂金融成破口

系列影音》

熱門推薦》

► 【插隊打疫苗1】台大教授警告:醫院群聚感染恐生「超級傳播者」

► 【插隊打疫苗2】防疫四大防線崩潰!律師:政府面臨信任危機

► 【疫苗卡關2】國產疫苗怎受國際認可?台大教授:現在是做生物相容性的最佳時機!

► 【疫情下房客】實習工作臨時喊卡!專家教你怎跟房東協調降租金

► 【染疫理賠】打疫苗77猝死!疫苗險如何賠?防疫保單怎麼挑?

● 歡迎投書《雲論》讓優質好文被更多人看見,請寄editor88@ettoday.net或點此投稿,本網保有文字刪修權。

讀者迴響