▲貨幣代表國力,美元獨強,讓美國在政治及外交上享有無上的特權。(圖/pixabay)

●李沃牆/淡江大學財金系教授

「貨幣至尊,呼風喚雨,左右天下,莫敢不依,美元既出,誰與爭鋒」。受地緣政治風險升溫,升息及美元指數上升等因素衝擊市場信心,外資賣股匯出,台股持續重挫,新台幣匯率於10月19日失守32元整數大關,20日早盤續貶,收在32.107,再創6年新低水準。貨幣代表國力,美元獨強,讓美國在政治及外交上享有無上的特權。誠如美國前國務卿季辛吉(Henry Kissinger)所言:「誰能掌控貨幣,誰就能掌握全世界」。今年以來,聯準會(Fed)激烈升息帶動美元指數大漲,並造成其他貨幣大幅貶值,引發各國批評強勢美元對全球經濟造成衝擊。回顧1971年歐洲各國財政部長曾質疑美國貨幣政策是在輸出通膨,為歐洲經濟製造許多問題,當時的美國財政部長康納利(John Connally)對他們說:「美元是我們的貨幣,但這是你們的問題,The dollar is our currency, but it's your problem.」。這句名言不僅成為「尼克森衝擊,Nixon Shock」(當時美國總統)的主因之一,也是今日各國受美元禍害的寫照。美國總統拜登(Joe Biden)近期更公開捍衛美元,反駁外界對於美元升值助長他國通膨的說法。強調「全球經濟惡化不是美元升值造成,而是因為各國經濟不振與政策失當所致」,簡直是如出一轍。然令人憂心的是,聯準會(Fed)升升不息,美元長期走強有如在金融市場埋下一顆驚世地雷,醞釀一場完美風暴。

美元獨強 足讓美國成為最大獲益者

1785年7月6日,剛獨立不久的美國國會正式通過將元(Dollar)作為法定貨幣單位。而後的《1792年鑄幣法案,Coinage Act of 1972》通過,正式開啟美元歷史。在英鎊稱雄的19世紀,美元甚少在海外流通,直至1920年代,美元才漸漸展露頭角。1944年的布列敦森林體系(Bretton Woods System),改以美元為首的美元本位制,美元進而主導全局,獨霸全球至今。

▲1944年的布列敦森林體系,改以美元為首的美元本位制,美元進而主導全局,獨霸全球至今。(圖/達志/示意圖)

一、美元的強勢讓美國享有豐厚的鑄幣稅(Seigniorage)。舉例而言,美國聯邦鑄印局印一張百元鈔的成本只有幾分錢,但其他國家必須提供一百美元的實際貨品或勞務。換言之,鑄幣稅並非實質上的稅,它是一個特定的經濟概念,指貨幣製造成本與面值之間的差額。美國政府缺錢只要多印鈔票就行了,因為全世界的人都會買單。

二、2007年美國發生次貸風暴危機(Subprime mortgage crisis),隔年引發全球金融海嘯,罪魁禍首無非就是美國。然而,美聯準會(Fed)實施QE,讓美元貶值,除了促進出口外,因美元債務以美元計價,可大幅抵消美國在世界各國所增加的債務,美國成為獲利者。

三、再者,美對外投資,也因美元貶值而更有價值。同時,投資人又積極搶進美國公債市場,公債價格上漲,殖利率下降,可拉低美國政府的借款成本,美國又成為即得利益者。

四、基於美元享有主導全球國際貨幣體系的特殊地位,美國在國際收支帳上擁有絕對償債能力。因此,貿易順差國的收益多數購買美元避險,儲存為該國的外匯存底;各國又將本幣換回美元回流美國,如此一而再,再而三的循環下,直讓美國金融市場一直保持繁榮。

數據會說話 看看美元到底多強

美元獨霸全球70多年,雖然幾項指標已大不如前,但仍居全球之首,無其他貨幣可與之匹敵。

一、全球支付占比:截至2022年8月統計,美元在全球支付占比為42.6%、遠勝歐元的34.5%、英鎊的6.45%、日圓之2.7%、人民幣的2.3%。且石油等大宗商品的全球貿易大部分都採用美元結算。

二、截至2022年5月統計,美國30兆美元的美債中,有7.4兆美元都是由各國央行購買的。更有超過80%的新興市場外債,係以美元計價。

三、「環球銀行金融電信協會」(The Society for Worldwide Interbank Financial Telecommunication, SWIFT)是連接全球銀行業的金融通訊基礎設施,每天處理超過200國家和地區及11,000家金融機構的數百萬筆支付指令,覆蓋全球大部分以美元計價的跨境交易,背後就是由美國主導。

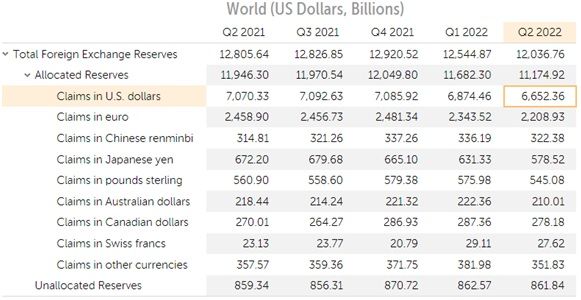

四、根據IMF最新統計(如表1所列),截至2022年第2季,美元占全球央行外匯存底比重高達59.53%,遠高於歐元的19.74%,日圓的5.17%,英鎊的4.87%以及人民幣的 2.88%。

▲表1:全球外匯儲備最新概況(資料來源:https://data.imf.org/)

不過話說回來,在二次戰後的美國GDP占所有強權大國或全球GDP一半以上,後來逐年下降,盛極而退。1960年代,美國GDP占比約39%左右,然2021年的美國GDP總量約為22.9兆美元,占全球24%,但占比已較過去為低。而中國的經濟總量為17.7兆美元,占比約18%。此外,根據世界貿易組織(WTO)最新統計,2021年全球出口總值達22.3兆美元,較2020年增加26.3%。其中,以中國出口3兆3640億美元居第1,占全球出口15.1%;其次依序為美國占7.9%、德國7.3%、荷蘭3.8%、日本3.4%。倘對照GDP及出口占比,的美元占比數據占比似乎過高,意謂美元真的強過頭了,也引發一股「去美元化,De-Dollarization」的趨勢。

你無法改變它 那就面對它,接受它、擁有它

自聯準會(Fed)於今年3月啟動升息循環以來,歐、美、亞等多數國家貨幣幾乎一路下墜,無一倖免。由表2的數據可看出,自今年以來,截至2022年10月19日統計,美元升值17.43%、歐元兌美元來到0.98,貶值14.04%、英鎊來到1.12,貶值幅度為17.04%、韓圜來到1435.35,慘崩20.73%、日圓兌美元為149.81,暴跌30.15%最慘,20日盤中更貶破150價位,為1990年來首見;而人民幣離岸價貶至7.27,貶值幅度為14.49%、20日早盤一度貶至7.279元,創下2010年8月來的12年新低、新台幣對美元亦跌破32元整數關卡,重挫15.51%。尤有進者,「超過80%的新興市場外債,係以美元計價,美元強升足讓不少新興國家外債的償債壓力大幅提高,甚至面臨債務危機困境。對台灣而言,台幣貶值雖對出口商有利,但也會加劇輸入性通膨、資本流出的壓力。另一方面,央行若被迫跟進升息,則持續上揚的利率將讓企業、房貸戶和投資人的資金成本加重,若未控制好,最嚴重後果恐釀成房地產及金融危機。

▲美元對主要國家貨幣匯率貶值幅度。(表/作者李沃牆自行整理)

美元如此囂張,如此強勢,逼全球買單,你能奈他何?於今之計,恐得面對它、接受它,親近它、擁有它。持平來看,美元還會強勢很長一段時間,因應策略不外乎,提高美元資產配置比重,如持有美元、以美元計價的金融商品、美元保單等,才能有效降低本國貨幣貶值風險。此外,政府及央行必須強力維持經濟及貨幣金融穩定,避免失控,嚴防系統性風險。

熱門點閱》

● 以上言論不代表本網立場。歡迎投書《雲論》讓優質好文被更多人看見,請寄editor88@ettoday.net或點此投稿,本網保有文字刪修權。

讀者迴響